|

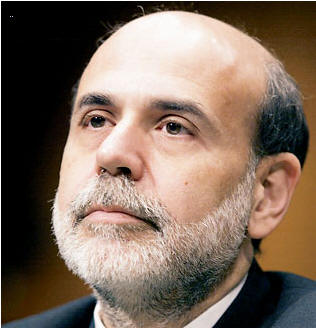

| 面對次貸危機的考驗,伯南克該頭疼了。 |

中評社廣州8月21日電/為了挽救目前陷入極度混亂的信貸市場,防止對經濟本身造成傷害,美聯儲上週五將初級貼現率(Primary Discount Rate)從原來的6.25%調低到5.75%。但市場的擔憂並未因此而緩解。

如果將之前美聯儲向市場注入流動性的行為理解為增加資金的供給,本次調降初級貼現率則是降低資金的成本,美聯儲希望此舉可以穩定市場,不過一些分析人士卻認為這意味著美聯儲已經開始擔憂房地產信貸市場出現的危機將影響到整體經濟的表現。

“金融市場的狀況正在惡化,信貸狀況正變得越來越緊張,並且有可能抑制經濟繼續增長。”美聯儲在上週五的聲明中表示,所以“為了重建金融市場的秩序,美聯儲董事會通過了暫時改變初級貼現率的措施”。

據第一財經日報報道,初級貼現率是美國主要商業銀行向當地聯儲短期融資所支付的利率,是反映短期資金成本一個重要指標。美聯儲此次不僅降低了利率,甚至延長還款期限至30天或更長,而一般來說,貼現貸款的還款期為14天。經過此次調整之後,初級貼現率對基準利率的升水只有50個基點,而在過去該升水一直為100個基點。美聯儲的基準利率為聯邦基金利率,該利率對應的是銀行之間隔夜貸款的利率。

“這(初級貼現率)是美聯儲最為重要的一個利率。”美國第五大投資銀行貝爾斯登副主席唐偉(Donald Tang)表示,“大家都在試圖找到讓市場正常化的手段,美聯儲也不能做得太多,因為做得太多倒是會讓人更加擔憂,如果什麼都不做市場就會持續地不正常。”

唐偉認為,美聯儲調整市場是非常困難的,需要一個比較中庸的做法,“有的時候不做是對的,有的時候做一點是對的。”貝爾斯登旗下基金日前也深陷次級抵押貸款危機。

如果美聯儲做法過於激烈,那麼市場可能將其理解為當前的局面確實非常嚴重。“坦率地說,我認為他們(美聯儲)已經意識到了這種混亂可以影響到整體經濟表現,他們必須要作出應對。”標準普爾首席經濟學家David Wyss表示。

事態的發展越來越像“9•11”事件的影響。上一次美聯儲在例行會議之前聚會改變利率政策還是2001年9月17日,也就是“9•11”事件的數天之後。

美聯儲的政策還是給市場注入了信心,道瓊斯指數在上週五早盤交易一度上揚超過300點。不過,由於擔心更多的次級抵押貸款虧空還未披露,投資者還是對未來充滿憂慮。就在幾天前,美聯儲宣佈向市場注資也曾經讓市場得到短暫支撐,不過隨後卻是更大幅度的下跌。

美國《商業週刊》近期刊文說,目前在美國,無論是在次級抵押貸款還是私募股權投資領域,原先那種普遍的“來錢容易”的心態已經消失。大多數基金經理認為,整體上看市場和經濟最終會安全度過危機,但在動盪結束之前,可以採取一些防禦性措施。(林純潔)

伯南克打開貨幣市場“潘多拉之盒”

“以史為鏡,可以知興替;以人為鏡,可以知得失”。1987年10月,“黑色星期一”震驚美國,剛上任的薩克斯風樂手格林斯潘以提供“最終清償”的堅定言論拯救了市場。20年後,他的繼任者伯南克也在仕途起步不久就迎來了“次級債風暴”的動盪洗禮,這一次,科班出身的伯南克用更加多樣化的市場手段表明了承擔“最後貸款人”的決心。

繼2007年8月9日以來連續向市場注入總計940億美元流動性後,美聯儲貨幣政策委員會於8月17日宣佈將貼現利率由6.25%下調至5.75%。如此“力挽狂瀾於既倒”的努力,立刻給恐慌心理彌散施加了抑制影響,美國各大股指在消息放出後一改頹勢,向上躍升了2%左右。

短期金融市場穩定帶來的欣喜並沒能維持太久,對美聯儲降低基準利率的預期增強迅速讓市場回憶起格林斯潘“不對稱性相機抉擇”曾經帶來的中長期貨幣危機,並重新陷入更加深遠的憂慮之中。

面對不確定性衝擊帶來的貨幣環境變化,不拘泥于常勢的格林斯潘更習慣於對通貨膨脹帶來的緊縮需求反應遲緩、對增長放緩帶來的擴張需求反應迅速,這種不對稱的“相機抉擇”營造了一系列的經濟盛景,並推遲了大量的風險爆發。在“次級債風暴”追根溯源之中,市場越發確定新世紀以來格氏的一連串降息政策帶來了長期中流動性氾濫、風險偏愛增強、資產泡沫堆積和透支增長的滯後影響。而伯南克近日的連番出手,似乎正在重蹈歷史的覆轍。

“次級債風暴”帶來的流動性緊縮,很大程度上是由信任危機引致的,由於信息不對稱的存在,金融機構之間無法確切洞悉彼此“清償力”的受損程度,只能通過大範圍收縮的方式限制風險的對內傳染。在信任匱乏的背景中,美聯儲試圖向市場提供“信任”。直接資金注入為減輕銀行間拆借市場短期利率的上行壓力提供了幫助,而貼現利率降低則給商業銀行向中央銀行借款帶來了更低的成本。

但這種流動性渠道的多形式供給,似乎只能影響市場對央行的短期信任,問題的關鍵,也就是金融機構相互間的同業猜忌和不信任並沒有得到根本改善,期限為3個月的同業拆借利率依舊比同期限政府債券收益率高出1.4個百分點,而在正常情況下,這一反映信任風險的利差僅為0.5個百分點。

這意味著,美聯儲的最新努力也許很快就會被市場發現是遠遠不夠的,騎虎難下的伯南克很可能將繼續走向提供信任的下一站:降低基準利率。與代表商行向央行借款價格的貼現利率不同,基準利率作為銀行間隔夜拆借利率代表的是銀行間的借款價格,降低這一價格將使整個金融系統的流動性供給大幅擴張。

雖然降低貼現利率和降低基準利率之間並沒有直接的必然聯繫,但市場普遍認為,伯南克已經邁出了最艱難的一步,就像《經濟學人》一篇文章的標題所示:“The first cut is the deepest(第一步也是最意味深遠的一步)”,美聯儲9月18日將基準利率降低25個基點看起來已經是順理成章,而10月31日繼續有所作為也未嘗不是一種可能。

伯南克降低貼現利率,就像是打開了貨幣市場的潘多拉之盒,短期金融市場穩定過後,更複雜的貨幣環境變化將給市場帶來更大的憂慮。也許伯南克作為貨幣英雄的四射光芒,會比格林斯潘消失得更快。 |