經濟運行發展過程總是伴有風險,新質生產力相關領域較傳統生產力部門具有更高的不確定性。金融一方面能够通過“募集資金、集中運用”的形式,將經濟活動風險分散至風險承受能力相適配的投資人,另一方面通過保險功能將單一風險分散至更為廣泛的市場空間。通過上述方式,金融體系能够調動資源支持不同新方向的探索性試驗活動,并把相關風險控制在社會總體可承受的程度內。四是金融能够實現知識共享。有效的金融體系能够匯總市場各類主體關於當前和未來經濟社會發展的觀點和思想,通過對多元化信息的處理形成客觀共識,引導社會資源的有效配置。五是金融拓展了資源再配置的渠道和複雜程度,為經濟活動的顛覆性創新和變革提供了更多可能。金融提供了一系列越來越豐富的關於跨期契約條款的選擇,緊密跟蹤經濟社會發展前沿并提供可落地實踐的契約,為原創性、顛覆性的經濟活動提供了可能性。

從金融發展史看,金融創新業態的出現總是能够與不同經濟社會發展階段的新質生產力緊密結合。人類經濟的不同發展階段總會產生與傳統生產力相對應的新質生產力。新質生產力相較傳統生產力,需要創新的金融支持模式以及生產要素優化組合方式。如中世紀的信托(用益制)通過委托人、受托人、受益人所構建的交易結構,有效規避了當時英國皇室所推行的土地保有制對私人處置財產的限制,很大程度上解放了土地要素。16世紀初海上保險單的出現為海上貿易風險的分散提供了有效工具,推動了國際貿易的擴張。1720年成立的鹿特丹保險公司變革了傳統的在交易所撮合保險人和投保人的模式,以股份制公司為承保主體,利用籌集的資本簽發保單,并提供匯票貼現、商業貸款等綜合金融服務,大幅提高了風險承受和風險分散的能力,進一步激勵了高風險投資活動。17世紀60年代現代商業銀行的出現適應了早期資本主義的發展要求,把吸收的境內外居民閑置資金轉化為對企業、政府部門的貸款,為第一次工業革命的全面興起提供了大資金的支持。18世紀荷蘭出現的公募基金將信托制度與集合投資計劃結合,由受托人募集資金集合管理,盤活了部分社會存量資金,推動了當時工商業的發展和國際貿易的擴張。19世紀上半葉美國大規模的基礎設施融資需求刺激了資本市場和投資銀行業務的發展,而後者又為美國第二次工業革命的推進提供了廣泛的融資支持。20世紀下半葉,現代風險投資體系為原子能、電子計算機、空間技術和生物工程為代表的第三次工業革命提供了融資支持。

金融科技的發展進一步提升了金融服務新質生產力的能力。一方面,金融科技能够提高金融服務的可及性,擴大金融對科技創新的支持範圍。金融科技的發展可以通過大數據模型彙總財政、稅務等部門數據實現對客戶精準畫像,探索對企業科技要素的金融定價模式,推動知識產權及無形資產融資模式,降低服務成本,提高對科創類企業的支持力度。另一方面,金融科技一定程度上能够增強金融創新的可實踐性,為探索生產要素的優化組合提供了更多可能。現代金融交易主要基於傳統銀行賬戶體系,同時伴隨著信息流、資金流、實物流這三個基本要素。資金流是資金的匯劃,信息流記錄劃款賬戶信息,實物流伴隨著金融交易的合同中約定的抵質押物權屬的轉移。當前金融科技的發展正逐步改寫傳統金融交易的模式。如基於區塊鏈技術的互聯網金融賬戶、供應鏈融資服務平台賬戶等,能够便利地把資金流、信息流、實物流這三項要素統一起來,提高了交易對手核驗和使用的便捷性。隨著金融科技手段的發展完善,目前初步出現了“智能合約”業態,即由事件驅動的、具有狀態的、獲得多方承認的、運行在區塊鏈之上的且能够根據預設條件自動處理資產的程序,這與金融契約交易的內在要求不謀而合,也讓金融契約真正地做到了“見人、見事、見物”。“智能合約”不僅在一定程度上能够替代傳統的信用中介,提高信用中介運行效率,還能推動信用融資從傳統的“主體信用”向“數據信用”轉變,挖掘數據的金融價值,區塊鏈金融、供應鏈金融應運而生。

此外,金融創新的空間很大程度上取決於相關風險能够看得清、管得住。從這個角度講,金融科技也在一定程度上通過賦能金融監管,進而拓展金融創新的外延,為服務新質生產力提供了更多潛在的探索空間。

三、金融服務新質生產力的關鍵問題

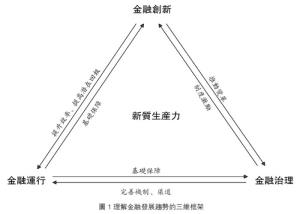

推動金融創新服務新質生產力發展,既要儘快完善當前服務新質生產力過程中存在的不足,也要在這一過程中推動金融自身的高質量發展,同時還應注意做好風險防範,為推動新質生產力發展提供穩定的金融環境。這主要表現為解決好金融創新發展、資源創新配置、要素創新組合、完善制度體系四個關鍵問題。

推動金融體系創新發展,持續挖掘新質生產力核心要素的金融屬性。從融資模式看,可分為資本市場主導的直接融資、商業銀行主導的間接融資,還有近年興起的以資產管理業態為代表的中間信用融資。在風險分配機制上,直接融資中的信用風險主要由融資主體承擔,金融中介僅承擔法律、合規等操作風險;間接融資中的信用風險主要由充當信用機構的商業銀行承擔;中間信用融資按照“賣者盡責,買者自負”的原則分配風險,投融資雙方以及金融中介均需要按照合同約定承擔相應的風險。直接融資和間接融資對融資主體的“標準化”要求較高,如前者更看重成長性,并要求能够在未來產生相對穩定的現金流,後者更看重融資主體信用等級或抵押物價值。中間信用融資模式較靈活,通過在融資者、投資者、金融中介三方之間分配風險,更大可能地聚集起金融資源,對融資主體的“非標準化”有更強的適應性,對與之相伴的創新活動具有更大的包容性。

新質生產力發展初期,主要依靠科技創新催生新產業、新模式、新動能等核心要素。上述要素的非標準化特徵導致科創類企業從傳統金融中難以獲得足够的支持,主要依托科創企業的商業信用聚集金融資源,融資形式上更多表現為PE、VC等直接融資渠道。未來推動新質生產力發展既要進一步挖掘傳統金融的潛力,也要鼓勵和支持中間信用融資模式創新,促進科創企業的商業信用向金融信用的轉化,提升對資源要素的吸納能力。

保障金融體系平穩運行,推動優質金融資源向新質生產力領域的穩步集中。金融服務新質生產力發展勢必要求金融資源從傳統生產力領域向新質生產力領域的趨勢性轉移,主要表現為資產價值重估和金融資源重置兩類調整方式。資產價值重估方面,隨著新質生產力的發展壯大,相關要素的估值會逐步提升,傳統生產力領域相關要素的估值則會持續下降,觸發“價”的調整;金融資源重置方面,更多的資金和金融配套制度、政策等從傳統生產力領域向新質生產力領域聚集,觸發“量”的調整。上述調整可能打破傳統生產力領域金融要素的周期性波動,轉為趨勢性調整,并導致部分市場主體從“優質主體”轉變為“脆弱型主體”。這一過程中,需要堅持“先立後破”“以進促穩”的原則,既關注相關市場主體的平穩轉型,也關注相關行業、領域的勞動者,積極藉助金融手段促進其平穩融入新質生產力當中。

創新要素組合配置方式,壯大服務新質生產力發展的金融要素體系。當前居民部門存款屢創新高、部分企業現金類資產淤積較嚴重,同時科創類企業仍然面臨融資難、融資貴的問題,一定程度上反映出缺乏將存款轉化為有效資本的合適的金融產品和服務,導致“資金—資本—資產”循環不暢,金融要素在流向新質生產力的過程中仍存在梗阻。發展新質生產力需要讓各類金融機構錯位發展,充分發揮各自資源禀賦優勢,立足自身功能定位,探索股權+債權、融資+融智等緊密結合新質生產力發展訴求的金融產品和服務業態,不斷拓展服務新質生產力的廣度、深度和力度。同時,還可進一步挖掘金融契約在整合多方利益方面的潛力,盡可能廣泛地統籌國有資本和民間資本、境內資本和境外資本、短期資本和長期資本、金融資本和實業資本,并推動各類市場主體充分發揮比較優勢、協同合作,不斷推動生產要素的創新性配置。

加快完善金融領域制度體系,為金融服務新質生產力提供穩定的市場預期。當前中國經濟運行內外部挑戰增多,市場預期對內外部各類因素變化反應較為敏感,有時還會出現預期超調。預期不穩會導致金融體系風險偏好呈現系統性下降,一定程度上會抑制新質生產力領域的投融資活動。如市場機構數據顯示,2023年中國創投行業在募資、投資、推出方面均出現大幅下降。中央金融工作會議以來,金融領域各項改革舉措陸續出台,對穩定金融領域市場預期發揮了良好作用。未來應圍繞新質生產力發展要求,進一步明確銀行、保險、證券、信托等不同類型金融機構功能定位,完善金融市場基礎制度。在嚴防金融風險的前提下,按照市場化、法治化、國際化原則加快完善金融領域制度體系,注重提高金融領域改革舉措的協調性,避免產生收縮性影響。

四、金融服務新質生產力發展的主要思路

加快彌補科創金融的短板。從國際經驗看,政策性金融工具能够在支持科技創新中發揮重要作用,未來可不斷探索完善適應國情的政策性科技金融服務體系。鼓勵銀行等金融機構探索設立科技金融專營機構,在風險可控的前提下推動業務創新。推動跨部門數據共享,提高金融機構藉助大數據等金融科技手段為科創企業評級、畫像的能力。健全數據資產價值評估體系,進一步完善知識產權融資模式,持續挖掘企業科技創新要素的金融屬性。科技創新具有長周期特徵,部分科創類項目前期資金投入規模大且回收周期長,傳統的融資工具難以滿足相關需求,可探索推出創新型的中長期融資工具。鼓勵保險資金、養老金等長期資本通過合適的金融工具加大對科技創新類企業的支持力度,多元拓展市場風險資本來源,培育壯大耐心資本。

構建多層次科創金融服務體系。優化直接融資、間接融資、中間信用融資結構,提高金融服務新質生產力的靈活性和適應性,以及應對經濟結構調整的韌性。統籌主板、創業板、科創板以及場外市場等多層次資本市場定位,進一步健全覆蓋科創企業初創期、成長期、成熟期等全生命的金融產品和服務體系。暢通科創類資金的退出、循環渠道,提高金融資源使用效率。優化調整政策性金融機構和商業性金融機構在服務科技創新中的定位和分工。

進一步推動金融對外開放。中國市場空間廣闊、科技創新基礎雄厚、新質生產力發展潛力巨大。金融開放有助於提高中國金融資源的配置效率和能力,提升服務新質生產力發展的質效。可以新質生產力為支點,通過加大對外金融開放,進一步吸引全球範圍內的資源要素參與國內大循環。同時,還可藉助境外金融機構和資金等加強與境外市場的循環互動,拓展新質生產力的潛在發展空間。

完善金融服務新質生產力的配套制度。培育新質生產力所依賴的原創性、顛覆性的科技創新具有較高的失敗率,也伴隨著較高的投融資風險。這內在地要求科創金融等和新質生產力密切相關的金融服務需要完善激勵機制、容錯機制、考核機制、稅費優惠、盡職免責制度等,進一步激發資本、勞動、管理等生產要素和人力要素活力。同時,還可通過完善市場增信服務體系以及相關保險服務,促進存量資金向風險投資資本的轉化。高素質勞動者是構成新質生產力重要的“活”要素,還應進一步加強對高素質勞動者在技能培訓、創新創業方面的金融支持力度,持續擴充新質生產力的人才儲備。

培育與新質生產力發展相適應的金融文化。金融更好地服務新質生產力發展,必須堅持以人民為中心的價值取向,不斷提高運行效率,夯實風險抵禦能力,做到誠實守信、以義取利、穩健審慎、守正創新、依法合規。鼓勵金融行業堅守“回報必需付出、收益承擔風險、投機不可長久”的價值底綫,培育支持新質生產力的長期資本、耐心資本、智慧資本。

註釋:

①《依法規範和引導中國資本健康發展,發揮資本作為重要生產要素的積極作用》(2022年4月29日),《習近平談治國理政》第四卷,外文出版社2022年版,第217頁。

②《在省部級主要領導幹部推動金融高質量發展專題研討班上的講話》(2024年1月16日)。

③張曉晶等,《中國特色金融發展之路的歷史邏輯、理論邏輯和現實邏輯》,《金融評論》2024年第1期。

④習近平總書記在中共中央政治局第十一次集體學習時的講話。

(全文刊載於《中國評論》月刊2024年7月號,總第319期,P105-111) |