|

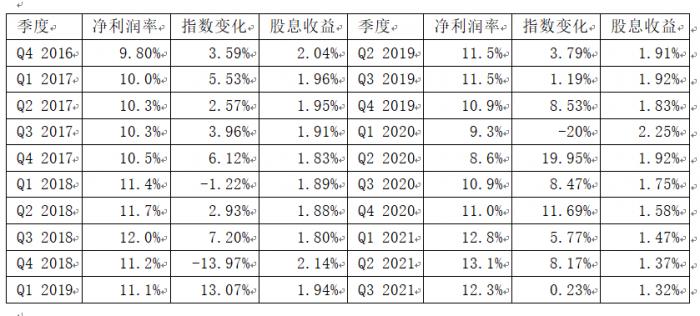

| 2016年Q4-2021年Q3美國標準普爾500指數基本情況(來源:Nasdaq;Factset) |

2021年前三個季度,標準普爾500指數成分股的淨利潤率達到了雙位數,但是市場周邊的消極因素會卻讓投資者感到不安。首先,疫情全面失控,供應鏈問題趨於嚴峻,嚴重影響到企業正常經營,對於數字化程度較低的企業來說更是一種煎熬。第二,2021年通脹水平較高,上市公司取得了較大的產品和服務定價權,從而保證了企業的利潤水平,但通貨膨脹導致企業營運成本上升,最終會吞噬企業部分利潤,因此企業淨利潤率難以持續。最後,隨著美聯儲抽緊銀根,借貸利率上升,企業財務成本會增加。標準普爾500指數去年第四季度發力上漲了10.65%,納斯達克指數上漲了8.28%,2022年市場能複制第四季度表現嗎?投資者可能要獲利回吐,需要時間來消化市場變化和央行貨幣政策取向。

中短期債券承壓 長債基本面不變

在超低利率環境下,美國企業大量發行債券以囤積廉價資金。據美國證券業與金融市場協會(SIFMA)統計數據,截至2021年11月末,住房貸款抵押債發行量達39965億美元,為自1996年以來的最高水平,而公司債券發行量達18677億美元(2020年全年為22823億美元),為自1996以來的次佳水平。

債券市場已做好美聯儲即將加息的準備,但未來貨幣政策的具體操作尚不得而知。如下表2,1月7日,美國國債1年期、2年期、5年期、7年期和10年期的收益率分別為0.4175%、0.8696%、1.4704%、1.6582%和1.7674%,與一年前相比均提高了不少,特別是中短期期限國債收益率。1月5日,美聯儲的資產負債表規模為8.82萬億美元,但是美聯儲削減資產負債表的具體操作還沒有定論,可能出現的情形如下:在減少資產購買計劃時以舊債換新債,以保持現有資產規模,或不再進行舊債換新債,從而縮減資產規模:資產購買計劃終止前加息,同時逐步縮表,或者不縮表;資產購買計劃終止後加息,同時逐步縮表,或者不縮表。美聯儲的操作方式取決於經濟金融的動態變化。 |