2023年香港證監會的調查顯示,本港管理的資產規模超過31萬億元,淨資金流入急增342%。東南亞作為中資企業出海的熱門市場,許多東南亞銀行在香港都設有分支機構和業務,例如泰國的盤穀銀行、新加坡的星展銀行、菲律賓國家銀行。它們可服務企業間投融資業務、公司貸款、資產管理等服務,券商與投行也是如此。因此,中國出海企業也可以在香港善用這些銀行和券商的聯繫,順利建立與東南亞市場的關係。

綠色ESG評級服務需求大

不過,中國企業出海依然面對許多挑戰,香港當善用優勢和加強自身服務能力。中資企業出海的困難包括美國貿易保護政策、全球環境問題增強ESG合規需求、國際化人才短缺等。香港作為中國面向國際市場的窗口,匯聚國際金融、會計、法律、科研等高端服務人才和資源,不但要發揮優勢協助中國企業出海,還要著眼加強自身平台,做出對症下藥的措施。

隨著全球環境問題日益嚴峻,極端氣候更頻繁地發生,可持續發展成為全球矚目的議題,不少基金成為ESG基金,將公司業務是否符合綠色經濟要求視為重要的投資準則。2023年全球可持續基金規模年增14%、至2.8萬億美Z元。其中,氣候相關主題基金過去五年規模成長14倍至5000多億美元。歐盟更率先提出碳關稅,將於2026年1月1日正式實施。

香港專業界別當抓緊機遇,協助中資企業出海時的合規問題,例如填寫ESG報告,以及報告背後的環保行為、生產調整與融資協助等。由於全球ESG報告制度依然存在模糊空間,評級機構往往有聚焦於回顧而非前瞻的弊端,歐美國家也不時有評級很高的大型上市公司爆出“漂綠醜聞”,像是寶馬和埃克森美孚。香港特區政府也可積極發展ESG評級服務,在國際組織提出ESG報告新規範,爭取國際規則制定的話語權,協助中資企業出海及在全球產業鏈標準的制定。

香港的金融優勢需要不斷加強和鞏固,吸引東南亞資金。近年來,香港金融市場波動劇烈,歐美國家投資者為了迴避中美博弈的地緣政治風險,出現短線投機的趨勢。與此同時,中東和東南亞的長線投資者的參與度仍有待提升。中東國家和東南亞國家見識過美國將美元變成制裁俄羅斯的武器,充公後者資產資助烏克蘭,對美元的信任度已經下降,也成為人民幣國際化的發展機遇。香港特區政府與業界可以積極作為的方向,就是吸引中東和東南亞的企業和富人,在香港進行財富管理與外匯管理,推出他們需要的投資產品類別,例如中東國家和東南亞國家的知名企業來香港上市;趁著中資企業出海之際,吸引中東和東南亞資金成為中國資產的長線投資者。

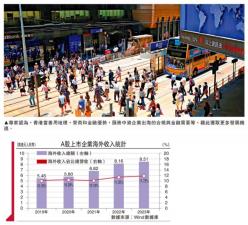

|