|

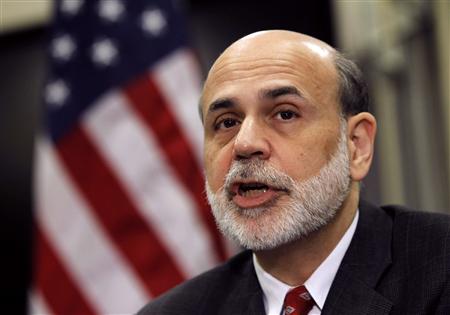

| 伯南克頻頻在公開場合談及QE3。資料圖 |

中評社北京4月6日電(評論員 張茉楠)近期,伯南克頻頻在公開場合談及QE3,但美聯儲3月FOMC會議紀要卻並沒有有討論有關量化寬鬆的細節,這也讓市場對美聯儲進一步放寬貨幣政策意願有所淡化。不過,從當前形勢看,美聯儲的“太極招式”並未封閉實施量化寬鬆的政策通道,推出量化寬鬆,變相賴賬的可能性仍很大。

美聯儲是否進一步實施量化寬鬆,猜測者可以給出若干個“肯定”的理由,但也可以給出若干個“否定”的理由,部分觀點認為,在美國經濟好轉且短期通脹保持高位的情況下,美聯儲推出下一輪量化寬鬆貨幣政策的必要性下降。

的確,近期美國經濟數據頻現利好,2011年第四季度美國經濟增長3%,為2011年全年表現最好的季度增長,也是自2010年第二季度以來的最快增速。不過,如果對比美國歷次金融危機後的經濟增長而言,還只是脆弱而緩慢的經濟復甦,而今年上半年經濟增長是否延續去年下半年強勢尚有待觀察。難怪伯南克表示,“美國復甦遠沒有表現出來得那麼好,現在預言經濟勝利為時尚早”。

從伯南克一直倡導的理論邏輯上判斷,推出QE3的預期大幅增加。在政策動向上,美聯儲將低利率時間延長到2014年,美國國債繼續承壓並第二次提高國債上限等,在很大程度上都要靠寬鬆的貨幣來支持。更重要的是來自美國房地產市場的“負財富效應”衝擊。當前美國的房價處於2003年水平,比2006年時的峰值下跌31%,而更加令人擔憂的是,美房貸違約率居高不下。此外,金融危機損壞了美國的信貸渠道,美國貸款增速仍然疲軟,消費信貸、工商業貸款、不動產抵押貸款增速卻均處於歷史低位,貨幣乘數大幅減小並未讓基礎貨幣的增長轉化為M2的增長,真正流入到實體經濟中去,從而創造出收入和利潤增長的良性循環,因此,美聯儲只能在市場上充當信貸投放者和資產購買者的角色。 |